2018.10.26

目次

みなさん。こんにちは!

夏も終わり、すでに秋に突入し少し肌寒く感じる今日この頃ですが、、、

もうすぐ11月。

あっという間に今年も終わってしまいそうですね!

ですが、その前に年末の大イベント!!

そう、今年も『年末調整』の時期がやってきます。

毎年恒例のように訪れる年末調整ですが、 今年から適用となる大きな改正があった事をご存知でしょうか!!?

そこで今回のコラムは、『ここが変わった!!平成30年 年末調整のポイント』について簡単に書こうと思います。

スポーツの秋!今話題のテニス選手!

食欲の秋!読書の秋!

秋といえばいろいろな楽しみがあると思いますが、その中でもやはりスポーツの秋!!!

スポーツ全般好きなのですが、やはり1番はテニスです!!

そんなテニスのお話に少しだけお付き合いください。

今話題のプロテニス選手といえば、、、

大坂なおみ選手!!

日本人で初めて世界の四大大会(通称グランドスラム)で優勝しましたね。

そして、

錦織圭選手!!

日本人で初めてグランドスラムの決勝に進み、オリンピックでは銅メダルを獲得しました。

日本人初めてづくしの2人ですが、実はその2人には共通点があるのです!

それは、、、

2人共小さい頃からすでにアメリカを拠点にテニスをしていたという事です。

大坂なおみ選手は、

日本で英語講師をしていたアメリカ人のお父さんと北海道出身の日本人のお母さんとの間に生まれたハーフの日本人です。

大坂なおみ選手が3歳の頃に大阪市中央区の靭テニスセンターでテニスを始めたのですが、

4歳になる頃にはアメリカに移住しています。

日本には数年しか住んでおらず、今でも日本語はあまり話せません。

そして錦織圭選手は、彼は生まれは島根県松江市なのですが、

小学生の全ての大会で圧倒的な強さで優勝したことで、

盛田正明テニスファンド(ソニー創業者の実の弟)の支援を受け、

小学校を卒業後、すぐにアメリカに渡ってテニスをしていました。

つまり両選手共、ジュニア時代の頃からアメリカでテニスを磨き、世界を相手に戦っていたのです!!

ちなみにウィンブルドンBEST8の松岡修造さんも高校生の時にアメリカに渡っています。

では何故日本で活躍しているプロテニス選手は、なかなか世界で勝てないのでしょうか。

体格差、 練習環境の差などいろいろな理由が考えられるとは思いますが、その中の1つに『テニスコートの違い』があげられます。

日本で『テニスコート』といえば、よく公園で見かける緑のコート。

いわゆる『砂入り人工芝コート(オムニコートと言います)』です。

実はこのオムニコート、

ダンロップでお馴染みの住友ゴムが開発した日本発祥のコートで、世界にはあまり普及していないのです!!

何故、日本ではこのコートなのか。

答えは、

傷みにくいため管理がしやすく、水捌けも良いので雨でも使用可能だからです。

そして表面がボコボコになったりしないため、とてもプレーしやすい為です。

一方世界では、

グランドスラムスラムのコートを見れば明らかです。

『全米オープン』と『全豪オープン』はハードコート。

いわゆる硬い地面のコートです。靭公園がこのコートです。

『全仏オープン』は土のクレーコート。

中学や高校にあるコートには多いかもしれません。

そして『ウィンブルドン』は天然芝のグラスコート。

最も歴史があるウィンブルドンで使われるこのコートですが、日本にも数ヶ所しかなく、ほとんどの一般プレイヤーは、プレーしたことがありません。

つまりざっくり言うと、

アメリカ、オーストラリアでは、ハードコートが主流で、

ヨーロッパではクレーコートが主流なのです!!!

日本でも最近では、世界を目指す為に、全米オープンで使用しているコートと同じ材質のコートを導入するところも増えてきています。

が、、、

日本発祥のオムニコートは、プレーしやすく、怪我をしにくいので、

世界とは無縁の一般のテニス愛好家にはとても重宝されているのです。

『世界基準のコート』か、

『利便性の高いコート』か、

テニススクール(コート)の経営者は、どのような顧客のニーズに応えていくのかによって、どちらを選ぶか決まりそうですね!!!

簡単にテニスネタを書こうと思っていたのですが、結局長々と書いてしまいました。

ここからは本題!

年末調整の平成30年から適用される改正点について触れていきたいと思います。

細かい変更点はいくつかあるのですが、今回はその中でも大きく変わった2点を取り上げたいと思います。

改正点その1 年末調整申告書が増える??

年末調整に必要な提出書類といえば、

いわゆる『マル扶』(給与所得者の扶養控除(異動)申告書)と

『マル保・配特』(給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書)でしたが、

この『マル保・配特』が、

『マル保』(給与所得者の保険料控除申告書)

と

『マル配』(給与所得者の配偶者控除控除等申告書)

の2枚の様式に分割されました。

昨年までの『マル扶』『マル保・配特』の2種類の書類の提出でしたが、

今年からは『マル扶』『マル保』『マル配』の3種類の書類の提出に変更となりました!!!

簡単に言うと必要な提出書類が、2枚が3枚に増えたのですね!!

その理由は、

次にご説明する『配偶者控除』『配偶者特別控除』についての改正があったためです!!

つまり配偶者の所得だけでなく、申告書本人の所得の情報も必要になったからなのです。

改正点その2 配偶者控除が拡大??

(話をわかりやすくするため、納税者本人を『夫』、パートなどをしている配偶者を『妻』とし、所得は給与所得のみの場合とします。)

所得控除の種類には、『配偶者控除』と『配偶者特別控除』があります。

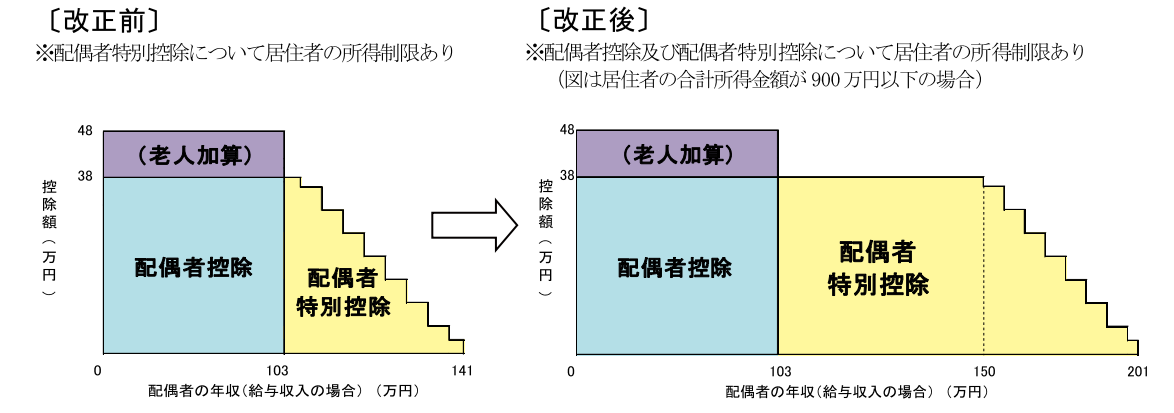

これまでの配偶者(特別)控除では、

(前提条件として、給与所得のみの場合)

『妻』の年収が103万円(合計所得38万円)以下であれば、満額の38万円の控除を受けることができ、

その後、段階的に控除金額は少なくなりますが年収が141万円(合計所得76万円)までは控除を受けることができました。

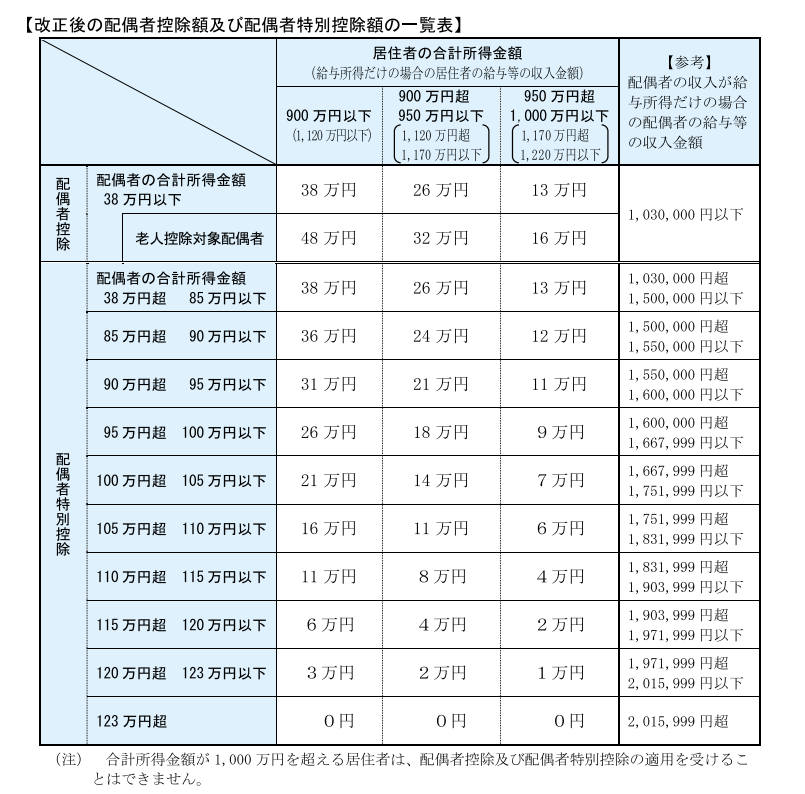

この控除金額が、なんと今回のこの改正により平成30年分から配偶者(特別)控除の枠が拡大されることとなりました!!!

(国税庁HPより)

その結果、

『妻』の年収が150万円(合計所得85万円)までは、満額の38万円の控除を受けることができ、その後段階的に控除額は減少していき年収201万(合計所得123万円)までが配偶者特別控除の対象となります。

これは嬉しい改正点ではあるのですが、

この控除枠の拡大に伴い、

配偶者控除を受ける『夫』の年収が1,120万円(合計所得900万円)を超えると段階的に控除額が減少し、

1,220万円(合計所得1000万円)を超えると配偶者控除を受けることができなくなってしまうという上限も設けられました。

以前より配偶者特別控除にはこの年収制限がありましたが、今年からこの制限が配偶者控除にも適用されることになりました。

これらの改正点を簡単にまとめると、

・38万円の満額控除を受けられる金額の上限が、103万円→150万円に拡大。

・『夫』の年収が1,120万円を超えると、控除額が段階的に減少。

・『夫』の年収が制限(1,220万円)を超えると、配偶者控除が利用できない。

そのため、マル配(給与所得者の配偶者控除等申告書)に『夫』の情報も必要となり、

記載内容が複雑になったので、

申告書が2枚→3枚に変更になったということなのです!!!

(国税庁HPより)

今回の改正により控除枠が103万円から150万円に拡大されたことで、

いわゆる『103万円の壁』が無くなったように思えますが、

これはあくまでも『夫』の所得税に対する控除枠拡大の話であるため、

これまで通り年収が103万円を超えると、『妻』自身の所得税や住民税が発生します。

そしてさらに社会保険の扶養の壁でもある

『130万円の壁』

はこれまで通り存在しています!!!

つまり今回の改正で、

①『妻』の年収150万円までは、『夫』の所得税に対して満額38万円の配偶者控除ができるようになったこと

そして

②『妻』の年収103万円を超えると発生する所得税や住民税は、逆転現象を強く意識するほどの金額ではないこと

これらを踏まえると、

いわゆる『103万円の壁』は薄くなったと考えられ、

これからは社会保険の扶養の限度額である『130万円の壁』を強く意識して働くパートさんが増えてくるのではないでしょうか!!!

せっかく今回の改正で150万円まで拡大された配偶者控除の枠だったのですが、、、

しかしながら大企業などにお勤めの方で、手当(扶養手当や家族手当など…)を受けているかたは、そちらにも年収が103万円以下などの制限がある場合もありますので、ご注意ください。

様々な種類の控除や手当が存在し、働き方も多様になってきておりますので、家族トータルの収支を考えることが重要になってきそうですね。

以上で、30年からの改正点についての話は終わりとなりますが、

その他にも細かい改正もありますのでご注意ください!!!

(改正点はこちら)

そしてさらに平成32年(元号が変わるので存在しませんが。)に、

またまた改正がありますので、

(38万円の控除限度額が48万円に拡大など)

その際はコラムでご紹介できればと思います。

年末調整セミナーのご案内

最後に、、、

税理士法人カオスでは、

今年も『年末調整セミナー』を開催させていただきます!!!

(年末に向けて、年末調整が不安だな…)

(年に1回だから、何をすればいいのか忘れてしまったな…)

と少しでも感じる方は、

ぜひ『年末調整セミナー』にご参加ください!!

今年は例年通りの『標準コース』に加え、

今年から新たに『初心者コース』も開催させていただきますので、

参加をご希望される方は、ぜひお申し込み下さい。

(年末調整セミナーの詳細については下記参照)

1,日時

『標準コース』(弥生給与を日常的に使っている方等)

第1回 11月26日(月)14:00-16:30

第2回 12月4日(火)9:30-12:00 受付終了致しました。

第3回 12月6日(木)9:30-12:00 受付終了致しました。

第4回 12月6日(木)14:00-16:30 受付終了致しました。

第5回 12月7日(金)9:30-12:00 受付終了致しました。

『初心者コース』(自信のない方、じっくり聞きたい方等)

第1回 11月22日(木)14:00-17:30

第2回 11月29日(木)14:00-17:30

第3回 11月30日(金)14:00-17:30

第4回 12月4日(火)14:00-17:30 受付終了致しました。

第5回 12月7日(金)14:00-17:30 受付終了致しました。

2.会場

税理士法人カオス セミナールーム

大阪市北区南森町1丁目4番19号サウスホレストビル4階

(地下鉄谷町線 南森町駅2号出入口より徒歩1分/JR東西線 大阪天満宮駅より徒歩4分)

3.定員

各回、最大5名様(先着順です。定員に達し次第、締切となりますのであらかじめご了承ください。)

4.受講料

『標準コース』12,960円(税込)

『初心者コース』16,200円(税込)

5.お支払方法

銀行振込(お申し込み後、お振込みのご案内をいたします。)

6.持ち物

電卓、筆記用具

年末調整セミナーについて、もっと詳しく知りたい方は、

をご覧ください!!

以上でコラムを終了したいと思います。

最後までお付き合い頂き、ありがとうございました。