2018.11.06

目次

こんにちは。

今年も11月になり朝晩寒くなってきましたね、秋が深まっていくのを日々感じております。

突然ですが、みなさん秋といえば何を思い浮かべますか?

【秋といえば?!】

芸術? 紅葉? 読書? 食欲? スポーツ?

私は、「スポーツ」と言いたいところですが、今のところ「食欲」メインの秋を過ごしています。

恒例の健康診断でも体重は昨年より成長!?していました。

11月からはランニングにサイクリングとスポーツをメインに移行したいところです。

今年は、コンペのお誘いも頂いているのでゴルフも頑張ろうかと・・・

下手くそですが・・・

しかし、最近ゴルフ場に行くと9月に来た台風21号による倒木被害が目立ちますね。

街中でもいまだに屋根の上にブルーシートが覆われているのがちらほらと見受けられます。

今年は、地震に台風と天災に見舞われた年でしたね、被害を受けられた方にはお見舞い申し上げます。

地震や台風のような災害で自宅や家財などに被害を受けた場合には税制上の措置として、所得税法の雑損控除と災害減免法による税金の軽減免除があります。これらの制度は確定申告により適用が受けられますので、今回はその制度について解説します。

【所得税法の雑損控除】

資産について損害を受けた場合等に一定の金額の所得控除を受けることができる制度です。

損害の原因が災害だけでなく盗難や横領の場合に受けられます。

しかし詐欺や恐喝についての損失は対象外です。

① 対象となる資産は?

自宅や家財などの生活に通常必要な資産です。

「棚卸資産」、「事業用の固定資産等」、「生活に通常必要でない資産(別荘などの不動産、貴金属など1個又は1組の価額が30万円超の動産)」は、雑損控除の対象となりません。

個人事業者の方が「棚卸資産」、「事業用の固定資産等」が災害により被害を受けた場合は、

雑損控除の対象となりませんが、その損失の金額を事業所得等の金額の計算上、

必要経費に算入するなどの制度があります。

② 雑損控除の控除額は?

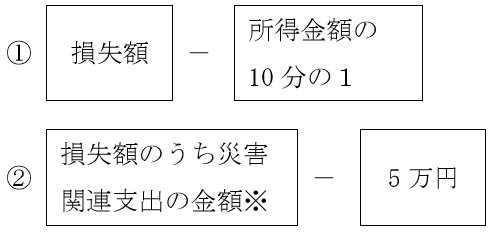

控除額は次の①と②のうち、いずれか多い方の金額になります。

※災害関連支出とは、災害により滅失した住宅・家財などの取壊・除去・原状回復費用などの

災害に関連して支出したやむを得ない費用をいいます。

③ 損失額はどうやって計算するの?

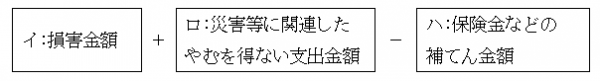

損失額は下記の算式により計算します。

イ:損害金額

損害金額については、被害を受けた住宅や家財の損失の生じた時の直前の資産の時価を基にして計算しますが、

個々に損失額を計算することが困難な場合には、合理的な計算方法により計算することができます。

たとえば、住宅の損失額の合理的な計算方法は以下になります。

<住宅の取得価額が明らかな場合>

(住宅の取得価額 - 減価償却費) × 被害割合

<住宅の取得価額が明らかでない場合>

{(1㎡当たりの工事費用×総床面積)- 減価償却費 } × 被害割合

この計算式で使用する、「1㎡当たりの工事費用」や「被害割合」も国税庁のホームページにまとめられています。

国税庁HP 雑損控除の適用における「損失額の合理的な計算方法」

また、税務署は確定申告書へ市区町村が発行する「り災証明書」の添付又は提示を要請しております。

「り災証明書」には、被害割合を判定する際の目安となるものとして、り災原因や全壊や半壊など家屋の被害状況等が表示されています。

災害により被害を受けた場合には、市区町村に被害状況を申請して「り災証明書」を発行してもらいましょう。

ロ: 災害等に関連したやむを得ない支出の金額

「災害関連支出の金額」と「損害を受けた資産の原状回復に支出した金額」の合計額となります。

ハ: 保険金などの補てん金額

災害などに関連して支給された保険金や損害賠償金などの金額です。

④ 控除金額が大きい場合は?

損失額が大きくて、所得金額から雑損控除を控除してもその年の所得金額から控除し

きれない場合には、翌年以後3年間に繰り越して、翌年以後の各年の所得金額から控除することができます。

なお、雑損控除は他の所得控除に先だって最初に控除することとなっていますので所得金額から引ききれない場合は、

基礎控除、配偶者控除、医療費控除などの他の所得控除は利用できません。

⑤ 雑損控除受けるための手続きは?

確定申告書に雑損控除に関する事項を記載し、災害等に関連したやむを得ない支出の金額の領収書を添付するか、提示して申告します。

【災害減免法による軽減及び免除】

① 制度の適用を受ける要件は?

この制度は以下の2つの要件を満たす場合に受けられます。

イ. 災害によって被害を受けた住宅や家財の損害金額※がその時価の2分の1以上

ロ. 災害にあった年の所得金額の合計額が1,000万円以下

※保険金などの補てん金額は除かれます。

また、雑損控除と併用ができません!!

所得金額の合計額が1,000万円以下の方は有利な方法を選択することになります。

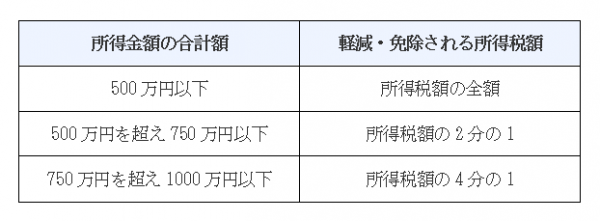

② 軽減、免除される金額は?

災害減免法により軽減又は免除される所得税の額は下記の表の通りとなります。

③ 適用を受けるための手続きは?

災害減免法は、確定申告書等に適用を受ける旨、被害の状況、損害金額を記載して、確定申告書を提出することにより適用を受けます。

被害を受けた損失は、確定申告をすることにより少しでも取り戻すことができます。

被害を受けられた方は、是非検討ください。

その際のご相談は、税理士法人カオスへ!