2018.12.10

目次

『源泉控除対象配偶者って何?同一生計配偶者との違いは?』

はじめに

みなさん!こんにちは!

いよいよ12月に入り、今年も残すところあと少しですね。

年末の話題といえば、忘年会やクリスマス!!

お鍋や焼き肉、チキンにプレゼントなど、楽しみなことがいっぱいですね~!!

私の地元の京都府北部地方では、今年もカニ漁が解禁され、ズワイガニのフルコースがよくテレビで特集されております。

タグ付きガニが高級とはよくいいますが、実はタグでカニの出身地がわかるんです。

緑タグ・・・間人(たいざ)ガニ【京都府京丹後市(間人漁港)】 地元です。笑

青タグ・・・津居山(ついやま)ガニ【兵庫県豊岡市(津居山港)】

ピンクタグ・・・柴山(しばやま)ガニ【兵庫県香美町(柴山漁港)】

白タグ・・・浜坂(はまさか)ガニ【兵庫県新温泉町(浜坂港)】

黄色タグ・・・越前(えちぜん)ガニ【福井県(越前漁港)】

みなさまもこの冬にカニを食べる機会がありましたら、ぜひタグの色にもご注目ください。

近畿を北上される際には、雪が降っている可能性もありますので、スタッドレスタイヤやチェーンの準備もお忘れなく!!!

カニの刺身やカニしゃぶを食べながら、熱燗を注いだカニの甲羅にカニみそを溶かしてクイッっといきたくなってきました(笑)

いろんな楽しいイベントばかりですが、その楽しみの前に忘れてはいけない大切な業務があります。

そうです!年末調整です!!

みなさまの会社でもそろそろ年末調整が話題になっている頃だと思います。

年末調整の書類の提出や回収はもうすでにお済みでしょうか?

今週のコラムは、続けて年末調整について書かせていただきます。

前回のコラムでも書かせていただきましたが、

今年は改正もあり、従業員の方からの回収書類も増えました。

そのため、例年より早めに年末調整業務に取り掛かっているところも多いようです。

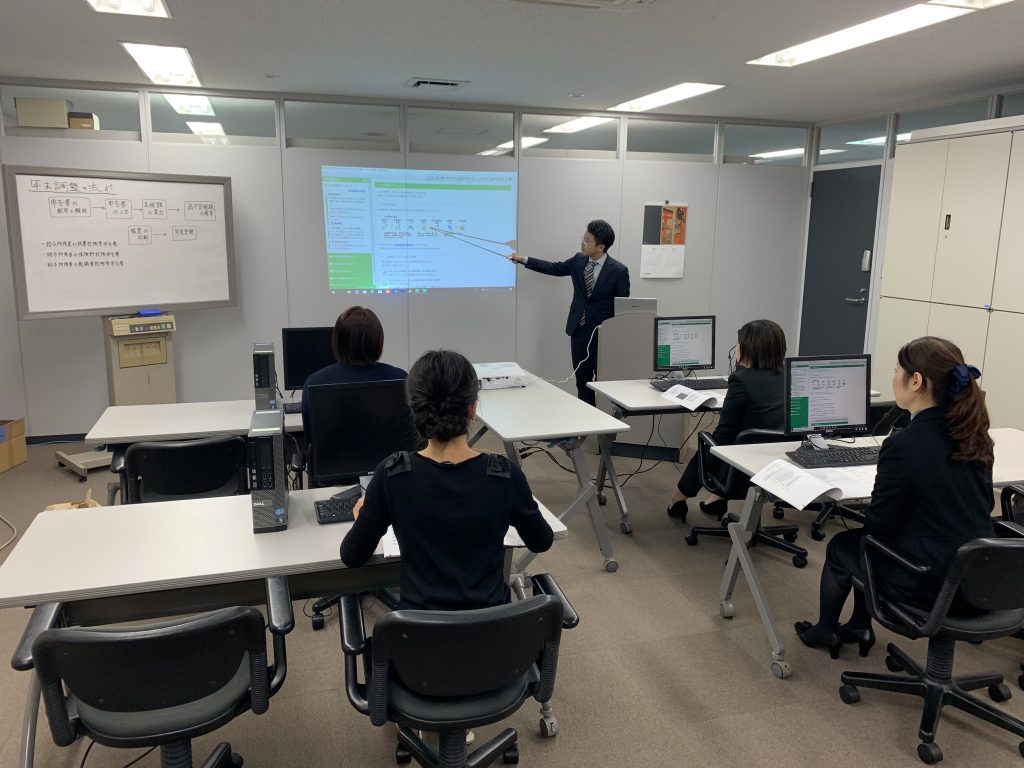

弊社でも、年末調整業務を少しでもスムーズに行っていただくために、弥生給与年末調整セミナーを行なっております。

主なセミナー内容としましては、年末調整における弥生給与の操作方法や改正点について、ご説明させていただいております。

そのセミナーの中で特に多くご質問を受けるのが、今年から追加された書類でもあるいわゆるマル配、つまり配偶者控除等申告書についてです。

その配偶者控除等申告書の追加に関連して、今年から登場した用語でもある

⑴源泉控除対象配偶者

⑵同一生計配偶者

の違いがよくわからないという質問です。

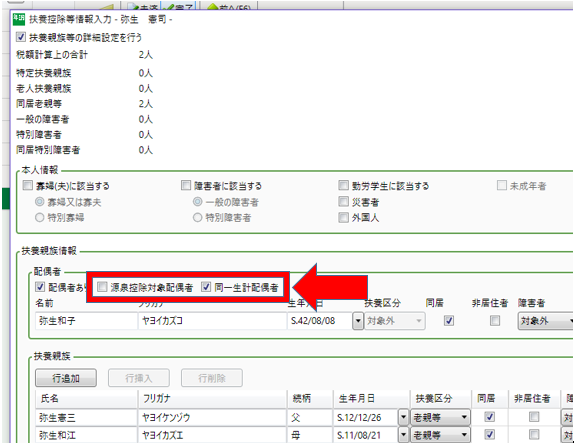

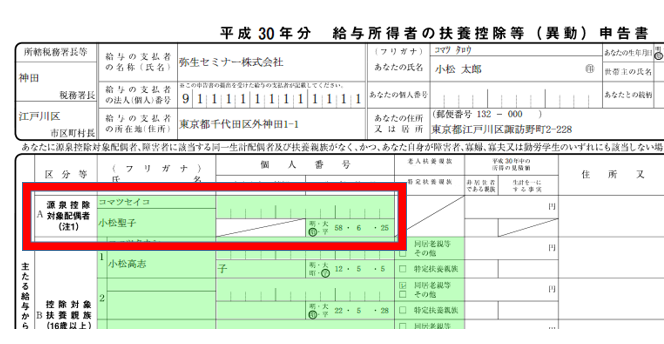

年末調整の税額計算を行う際に、例えば今回のセミナーで使用した弥生給与であれば

この上記画像のように、

源泉控除対象配偶者と同一生計配偶者に該当する場合にはチェックをつける必要があり、

この設定を間違えてしまうと、正しく年末調整を行うことができません。

なので今回のコラムでは、

今年から追加された用語である源泉控除対象配偶者と同一生計配偶者の定義を説明させていただき、

両者の違いを理解していただければと思います。

その前に、以前より今年の年末調整に関するコラムを書かせていただいておりますので、今一度ご確認ください。

ではさっそく、⑴源泉控除対象配偶者からです!

※今回も、前回のコラムと同様に話をわかりやすくするために、納税者本人を『夫』、パートなどをしている配偶者を『妻』とし、所得は給与所得のみの場合として説明させていただきます。

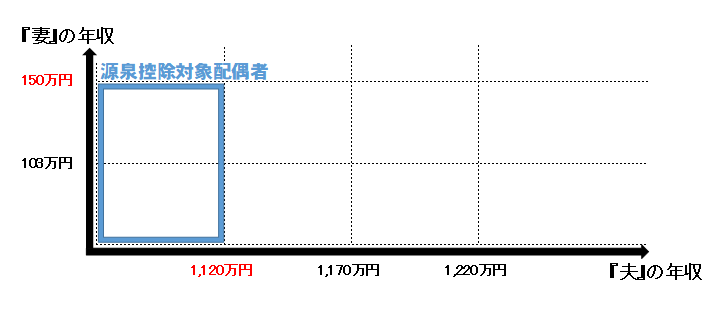

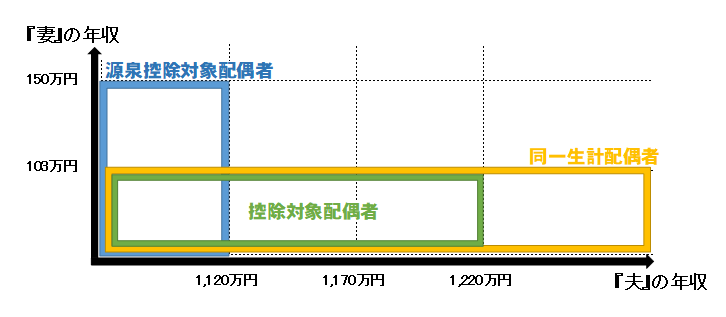

源泉控除対象配偶者とは

『源泉控除対象配偶者』とは、

①『夫』の年収が1,120万円(合計所得900万円)以下

②『妻』の年収が150万円(合計所得85万円)以下

③『夫』が『妻』と生計を一にしていること

の条件を満たす場合の配偶者のことです。

図で表すと下記のようになります。

この配偶者に該当する方を、

平成30年からの扶養控除等申告書の源泉控除対象配偶者の欄に記載することになります。

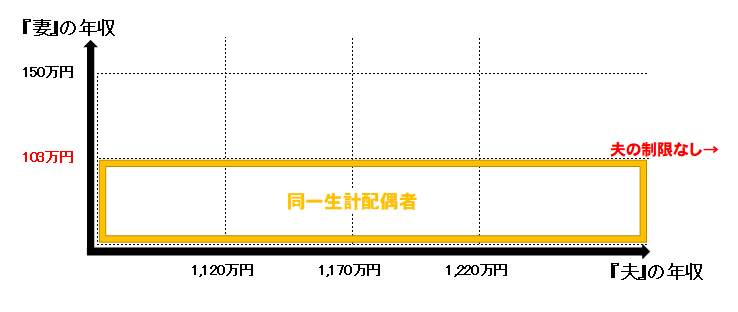

同一生計配偶者とは

『同一生計配偶者』とは、

①『妻』の年収が103万円(合計所得38万円)以下

②『夫』が『妻』と生計を一にしていること

の条件を満たす場合の配偶者のことです。

図で表すと下記のようになります。

同一生計配偶者には、『夫』の年収制限はありません。

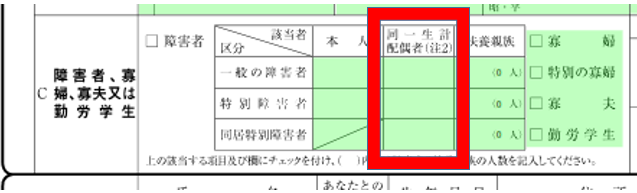

同一生計配偶者に該当し、かつ、障害者に該当する場合には、

障害者控除の適用を受けるために扶養控除等申告書のC欄に記載する必要があります。

少し補足すると、

この障害者控除の適用があるときには、毎月の給料から天引きされる源泉所得税を計算する際には、扶養親族等の人数に1人加算して計算を行います。

ちなみに『同一生計配偶者』は昨年までは「控除対象配偶者」と呼ばれておりましたが、この改正に伴い控除対象配偶者の定義も変わりました。(次のまとめの図を参照)

控除対象配偶者は以前より配偶者控除の適用がある者が範囲となっておりました。

今回の改正により、配偶者控除には本人の所得制限ができましたが、障害者控除には本人の所得制限はありません。

そのため控除対象配偶者の範囲を超えて障害者控除の適用のある方を同一生計配偶者という定義で判断しております。

まとめ

『源泉控除対象配偶者』と『同一生計配偶者』の定義の違いは理解していただけたでしょうか。

最後に、今回コラムに登場した3つの用語を、図にまとめてみます。

この図を参考に、自身や従業員の方がどこに該当し、どの適用を受けることができるのか、確認すると、年末調整を進めやすいかもしれませんね!!

以上で今回のコラムは終了したいと思います。

年末調整業務をスムーズに乗り切って、楽しい年末年始を過ごしましょう!!

最後までお付き合い頂きありがとうございました。