2018.12.26

目次

消費税増税後はキャッシュレス決済がお得!?!?

こんにちは!!

いよいよ来年の10月から消費税が10%に増税されますね。

消費税増税を機に景気が冷え込むことを国が警戒し、様々な消費税増税対策案を打ち出しています。

その一つがキャッシュレス決済によるポイント還元です。

一定規模の店舗で商品を購入する際、クレジットカード、電子マネー、QRコードといったキャッシュレス決済を利用した消費者に、購入額の2%をポイント還元するというものです。

この対策案が実現されれば、キャッシュレス決済を積極的に利用し、賢い消費者になりたいですね。

中小企業に対してもキャッシュレス決済によるポイント還元と似た購買意欲を促進する制度があります。

会社が設備投資を行うと、固定資産税が3年間にわたってゼロ~1/2の割合に軽減されるというものです。

設備投資をすると税金が安くなる!?!?

昨今、日本の中小企業は深刻な人手不足に悩んでいます。少子高齢化はもとより、人材が待遇の良い大企業に流れてしまい、人材を確保できない。

日本政府はこういった中小企業の抱えた問題を解決すべく税制優遇措置を設けました。

(1)税制優遇措置ってどんな内容?

労働生産性を向上させる一定の設備投資を行った中小企業に対して、固定資産税を3年間にわたってゼロ~1/2の割合に軽減します。

(2)中小企業の範囲は?

①資本金額が1億円以下の法人

②従業員数が1,000人以下の法人又は個人

(3)一定の設備投資って?

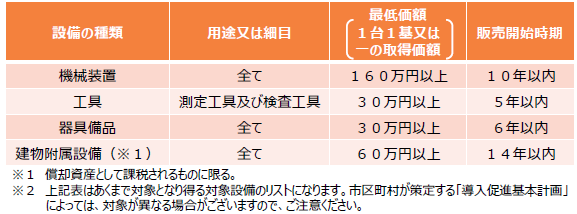

下の表の設備のうち、以下の2つも要件を満たすものをいいます。

①一定期間内に販売されたモデル

②生産性の向上に資するものの指標(生産効率・エネルギー効率・精度など)が旧モデルと比較して年平均1%以上向上している設備

(4)固定資産税はいくら安くなるの?

一般的に設備投資を行うと、固定資産税(償却資産税と呼ぶ場合もあります)が高くなります。

固定資産税の計算式は以下のとおりです。

設備投資した設備の評価額×1.4%

※設備投資した設備の評価額

<1年目の評価額>

設備の取得価額×(1-減価率×1/2)

<2年目以降の評価額>

前年度の評価額×(1-減価率)

●それでは50,000千円の機械を購入した場合、固定資産税はいくら安くなるのでしょうか?

前提:機械減価率0.110 固定資産税ゼロ

<1年目の固定資産税軽減額>

50,000千円×(1-0.110×1/2)×1.4%=661,500円

<2年目の固定資産税軽減額>

47,250千円×(1-0.110)×1.4%=588,700円

<3年目の固定資産税軽減額>

42,052.5千円×(1-0.110)×1.4%=523,900円

<3年間の合計固定資産税軽減額>

661,500円+588,700円+523,900円=1,774,100円

上記のとおり、50,000千円の機械を購入した場合、固定資産税は通常よりも1,774,100円安くなります。

(5)固定資産税の軽減率とは?

前述のとおり、設備投資を行うと固定資産税が3年間にわたり軽減されます。

その軽減率ですが、ゼロから1/2の範囲内で市町村が独自に定めます。

固定資産税ゼロの措置を講じた市区町村は中小企業庁のHPにて公表されています。

大阪府は全43市区町村が固定資産税ゼロの措置を講じています。

(6)優遇措置を受けるためにはどうすればいいの?

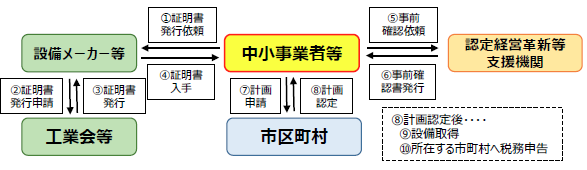

優遇措置を受けるためには次の4ステップを踏む必要があります。

①設備メーカーに工業会証明書の発行を依頼しましょう。

「固定資産税を軽減させるという税制優遇措置」は労働生産性を向上させる設備投資を行った企業に対するご褒美ですので、企業が行った設備投資が労働生産性を向上させる設備投資であるかどうかを証明する必要があります。

その証明手段として工業会に証明書を発行してもらう必要がありますので、設備購入先の設備メーカーに工業会証明書の発行依頼をしましょう。

②先端設備等導入計画を作成しましょう。

企業が設備投資を行うことで、「売上がどれだけ向上するのか」「仕事の効率化がどれだけ図れるのか」などを見積・計画を作成する必要があります。

設備投資前に比べて労働生産性が年平均3%以上向上する計画を作成しましょう。

③認定経営革新等支援機関の確認を受けましょう。

認定経営革新等支援機関に「②で企業が作成した先端設備等導入計画の内容が適正なのか」「設備を導入することで労働生産性が年平均3%以上向上するのか」を確認してもらう必要があります。

④先端設備等導入計画を市区町村に申請しましょう。

上記の3ステップを踏んだ後、工業会証明書・認定経営革新等支援機関の事前確認書を添付した先端設備等導入計画を企業管轄の市区町村に申請・認定を受けましょう。

こちらの4ステップは設備投資前に行う必要があります。特に先端設備等導入計画の市区町村認定は申請後、最長1か月かかりますので、設備投資前よりタイムスケジュールを組みましょう。

※参考

(7)税制優遇措置の他に得になることはあるの?

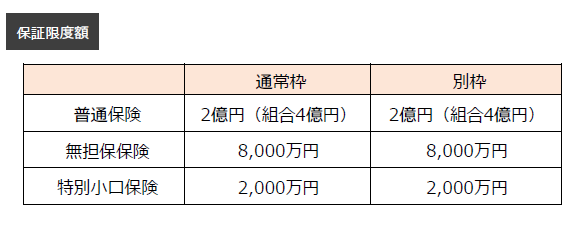

①金融支援

先端設備等導入計画の認定を受けた中小企業は銀行資金調達に際し、信用保証協会による信用保証のうち、通常枠とは別枠の追加保証が受けられます。

②補助金の優先採択の対象

先端設備等導入計画の認定を受けた中小企業は国が実施する各種補助金の優先採択(審査時の加点)の対象となります。

・ものづくり・サービス補助金

・IT補助金

・小規模事業者持続化補助金 など

以上のように、先端設備等導入計画を作成した上で、設備投資を行えば、税制や資金調達面で優遇措置が受けられます。

しかし、設備投資前に先端設備等導入計画を市区町村に申請し、認定を受ける必要があり、スケジュール管理が必須となります。

また、先端設備等導入計画には認定経営革新等支援機関による事前確認を受けなければなりません。

弊社は認定経営革新等支援機関でありますので、先端設備等導入計画の事前確認をさせて頂きますし、先端設備等導入計画の作成方法、手続方法を詳細に指導致します。

近い将来、設備投資を検討されている会社様、お気軽に税理士法人カオスまでお問合せ下さい。