2018.02.13

【所得税の確定申告】

所得税の確定申告。

それは、1月1日~12月31日までの1年間の給与所得、事業所得、不動産所得等すべての所得にかかる税金の額を計算する手続きです。

大部分の給与所得者の方は、会社が行う年末調整によって所得税額が確定し、納付も完了していますから、原則確定申告は不要になります。

しかし、会社に所属している給与所得者でも、給与が多い方、その他の条件が当てはまる方たちは確定申告をしなければいけません。

平成29年分の確定申告期間は平成30年2月16日(金)~平成30年3月15日(木)です。

期限を過ぎてしまうとペナルティを受けることもありますので、期限内に必ず申告しましょう!!

また、確定申告義務のない方でも医療費や寄付金等の支払いがある場合は、確定申告をすることにより税金が安くなります。

確定申告は「税金を納める手続き」だけではなく、「税金を還付してもらう手続き」でもあります!

確定申告を行い、税金を還付してもらいましょう。

さて、還付してもらうということは、つまりは既に納めている税金があるということですね。

既に納めている税金にはどんなものがあるでしょうか?

一つは私が以前コラムに載せました「源泉所得税」というものです。

支払いを受ける者の代わりに、支払者が税金を預かり納付した税金のことですね。

源泉所得税について詳しくは知りたい方は、源泉徴収制度と年末調整コラム をご参照ください!!

さて、この源泉徴収税の他に、前もって納める税金があります。

今回の本題「予定納税」です。

【予定納税】

この予定納税とは、予定納税基準額(前年分の所得金額や税額などを基に計算した金額)が15万円以上である場合、その年の所得税の一部をあらかじめ納付するという制度です。

予定納税は、予定納税基準額の1/3の金額を、第1期分として7月に、第2期分として11月に納めることになっています。この納めた税金は、翌年の所得税額から差し引くことができます。

簡単な具体例でみてみましょう!

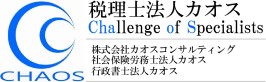

具体例①

平成29年の予定納税基準額が210万円、平成30年の所得税額が180万円の場合

210万円の1/3の70万円を平成30年7月31日と平成30年11月30日に納付することになります。

平成30年の所得税額の180万円から予定納税した140万円(70万円+70万円)を差し引き、残り40万円を平成31年3月15日に納付するというのが一連の流れになります。

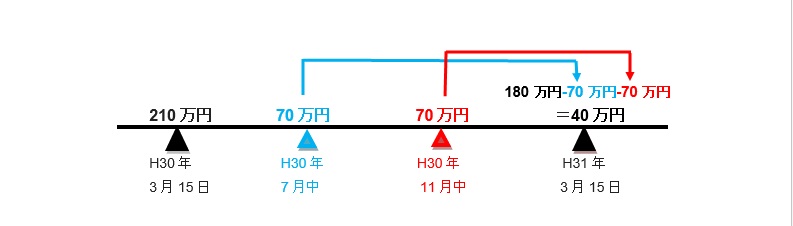

具体例②

平成29年の予定納税基準額は具体例①と同じ210万円、平成30年の所得税額が100万円の場合

予定納税は具体例①と同じく70万円をそれぞれの月に納付します。

しかし、平成30年の所得税額100万円が予定納税額140万円(70万円+70万円)より40万円多く、払い過ぎとなってしまいますね。

この場合は確定申告により40万円が還付されるということになります。

さらに、この還付金の金額には【還付加算金】というものが加算されて還付される可能性があります!!

【還付加算金】

簡単にいうと貸付金の利息のようなものです。

還付加算金額は、還付金の額(1万円未満切捨)に、年7.3%又は特例基準割合(平成30年は1.6%)いずれか低い割合を乗じた金額(100円未満切捨)になります。

今年は1.6%が適用される割合になりますが、それでも銀行の利率よりはかなり高いでしょう。

しかし、前年より納める税金が少なくなったというのは、喜ばしいことばかりではありません。業績悪化の理由も考えられるからです。

予定納税は今年も前年並みの所得水準となることを前提として算定されており、業績が悪化しても予定納税額は減りません。

業績が悪化した場合は、そもそも前もって納付することが厳しいと考えられます。

しかし、納付できないからといって納めない場合、今度は逆に延滞税等がとられてしまいます。

このように、急激な業績悪化により予定納税が厳しい場合は、予定納税額の減額申請をすることができます。

この減額できる申請を「予定納税額の減額申請手続」といい、今年の所得が去年の所得より明らかに少なくなると見込まれる場合に申請することができます。

税務署の承認が必要になりますが、予定納税額を減額することができるのです!

この予定納税というのは所得税だけではなく、法人税や消費税にもあります。

納付義務の要件や納付日はそれぞれ異なります。

次回は法人税と消費税の予定納税についてみてみましょう!!