2018.03.02

前回(親族)・前々回(配偶者)と扶養のお話をしましたので、今回はそれらのまとめをしたいと思います!

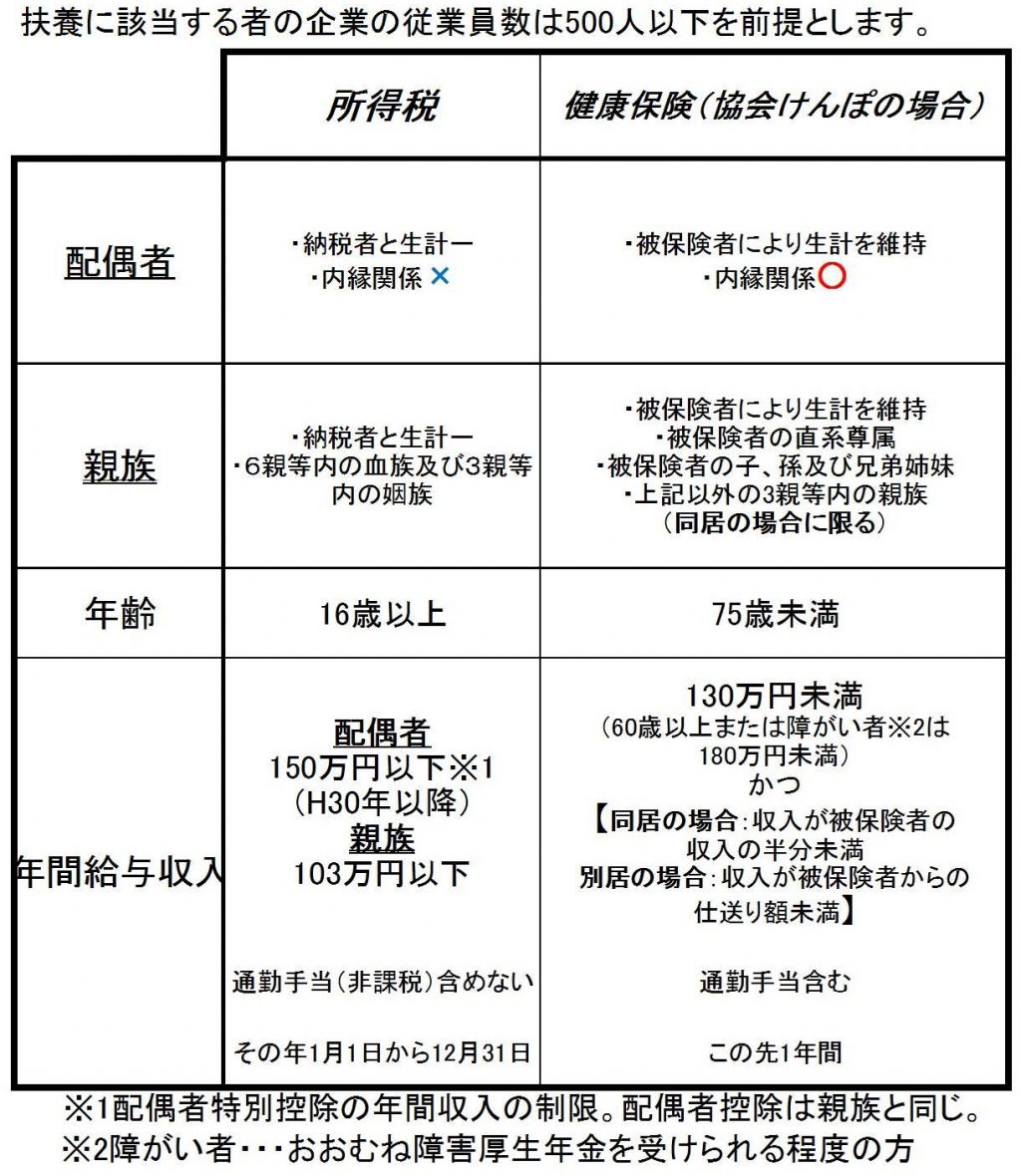

所得税と健康保険の扶養がどう違うのかを項目ごとに見ていきましょう!

○配偶者

所得税と健康保険のそれぞれの扶養に該当する条件の違いは、内縁関係を含む否かです。

所得税では、法律上の婚姻関係がなければ配偶者とは認められませんので、扶養には該当しません。

健康保険は、内縁関係でも条件に当てはまります。

○親族

親族での違いは、親族の範囲です。

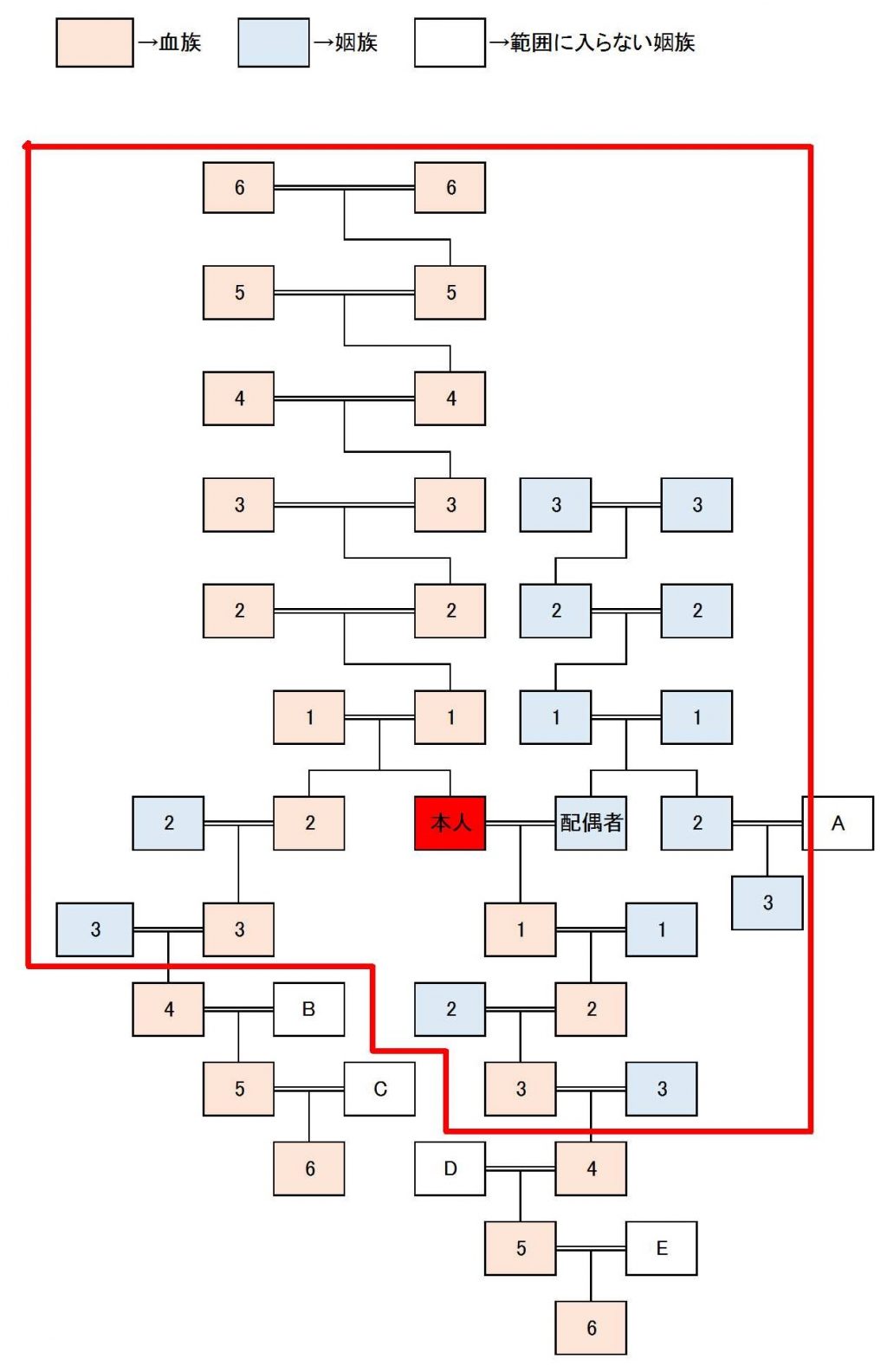

上記の図は、全体が所得税での親族の範囲で、赤枠が健康保険での親族の範囲です。

所得税での親族の範囲は、6親等内の血族及び3親等内の姻族となっています。

健康保険では、被保険者の直系尊属(父母、祖父母等本人より前の世代の直通する系統の親族)・子、孫及び兄弟姉妹は、被保険者により生計を立てていれば要件に当てはまります。ただし、上記以外の3親等内の親族は被保険者と同居していることが条件です。

○年齢

所得税では、配偶者は特に年齢制限はありませんが、親族は「16歳以上」が扶養控除の要件です。

健康保険は、配偶者・親族の区分なく制限がありません。

なお、75歳以上からは後期高齢者医療制度に加入することになりますので、75歳未満の方が扶養の要件となります。

○年間給与収入

所得税と健康保険の年間給与収入の違いは、「金額の限度」・「通勤手当含むか否か」・「対象期間」です。

所得税では、配偶者と親族で扶養に該当する範囲が変わっています。

配偶者は平成30年から「150万円以下」である方が配偶者特別控除の満額を受けられる要件になりました。配偶者控除については「103万円以下」の方が該当します。ただし、配偶者控除・配偶者特別控除を受けるには納税者の年間給与収入も関係します。この点に関して以前コラムを書かせていただきましたので、よろしければご覧ください!

詳しく知りたい方は国税庁のリンクをクリックです!

親族については「103万円以下」である方が扶養に該当します。いわゆる「103万円の壁」です!

所得税の年間給与収入は、その年中に取得した給与収入の合計額をいいます。

健康保険の年間給与収入は、過去における収入のことではなく、被扶養者に該当する時点及び認定された日以降の年間の見込み収入額のことをいいます。(給与所得等の収入がある場合、月額108,333円以下であること。) ちなみに、健康保険の被扶養者の収入には、雇用保険の失業等給付、公的年金、健康保険の傷病手当金や出産手当金も含まれますので、ご注意願います。

扶養という言葉だけが同じで、中身は全然違います。

扶養控除等申告書、被扶養者異動届を出す際にはお気を付けください!!

前回・前々回では例を書いておりますので、よろしければご覧ください!!